Comment utiliser le market profile ?

Observations, analyses, stratégies sont les maîtres mots lorsque l’on souhaite gagner de l’argent en pratiquant le trading.

La bourse n’a en effet rien en commun avec la chance, elle se base sur l’analyse des tendances et l’élaboration de stratégies. Fort heureusement, différents outils sont aujourd’hui mis à disposition des traders afin de les assister au quotidien.

Le market profile fait partie de ces outils indispensables, et il est très largement utilisé dans ce domaine. Son apprentissage n’a d’ailleurs rien de compliqué. Par ailleurs, nous vous conseillons de visionner cette vidéo d’Erwan Signe – fondateur de Geneva Trade Center qui s’exprime sur ce sujet : 5 points du market profile. Cette vidéo complète parfaitement les explications que nous tenons dans cet article !

Définition du market profile

Le Market profile a été créé par Peter Steidlmayer au cours des années 80, (la date exacte n’est pas vérifiée car certaines sources affirment qu’il aurait développé cet outil en 1982, d’autres en 1984 ou encore en 1985). Quoiqu’il en soit, c’est en collaboration avec Mike Boyle et le CBOT (Chicago Board of Trade) que le market profile a vu le jour. L’idée initiale était de représenter par un graphique vertical les interactions entre les acheteurs et les vendeurs ainsi que les prix acceptés ou rejetés.

Le Market profile permet alors de baser son analyse non plus sur le chartisme ou l’analyse fondamentale, mais uniquement sur l’évolution des prix. Peter Steidlmayer a donc révélé une nouvelle manière de regarder et de réaliser des analyses de marché plus pertinentes.

Dès 1985, le grand public a commencé à s’intéresser et à utiliser le Market profile. À noter, qu’au vu de la date de création de cet outil, la méthode est désormais assez ancienne. Il faut donc garder en tête que les mécanismes de marchés ont changés depuis les années 1980 et que par conséquent, il est probable que son efficacité ce soit amoindrie. Malgré tout, le Market profile reste l’un des outils les plus puissants et toujours l’un des plus utilisés en day trading.

Maintenant que nous avons établi ce que représente le market profile, voyons ensemble comment bien l’utiliser.

Comment bien utiliser le market profile ?

Avant toute chose, sachez que le market profile est un outil téléchargeable et entièrement gratuit. Vous pouvez notamment l’installer via la plateforme MetaTrader que vous pouvez trouver chez la plupart des brokers tels que Avatrade par exemple.

Ceci étant dit, nous pouvons passer au cœur du sujet qui est l’utilisation du market profile. Tout d’abord, il faut dire que cet outil n’est pas un indicateur technique mais plutôt une image qui vous montre sur une courte période de temps où se situe le cours le plus négocié ainsi que les volumes à chaque niveau de prix.

Le market profile vous prévient également lorsque le marché tend vers un déséquilibre.

Le Market profile est une représentation graphique sous forme d’histogramme où sont affichés :

- Les zones de volumes

- Les niveaux de prix des cours

- Le temps écoulé

- Le nombre de ticks

- Les prix acceptés ou rejetés

- Les niveaux de résistance pour anticiper les mouvements de prix futurs

Comprendre l’interprétation

Quelques points sont marqués afin de faciliter l’interprétation.

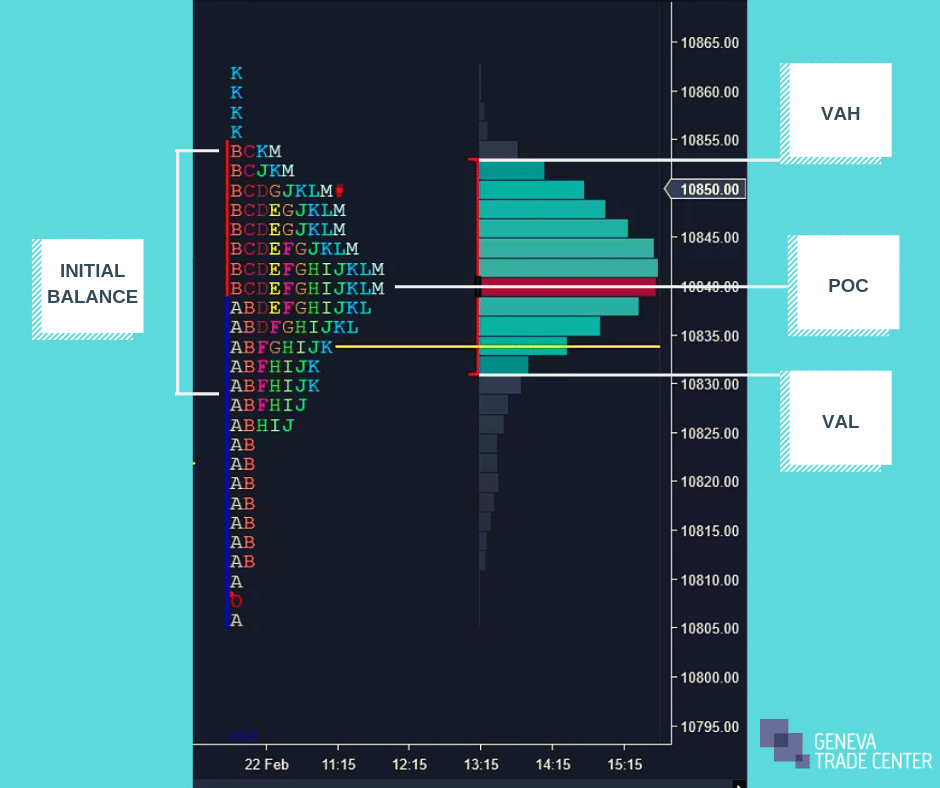

C’est pourquoi, afin de comprendre davantage les graphiques ci-dessous lisez bien ces quelques descriptions :

- Imaginez pour commencer un ensemble de rectangles positionnés de manière verticale en fonction de la zone des prix en ordonnée.

- Dans chacun de ces rectangles se trouve une lettre (vous pouvez aussi choisir d’afficher uniquement les couleurs)

- Les lettres (ou couleurs) permettent de savoir à quel moment de la séance boursière le prix des trades est exécuté. Chaque groupe de boîtes correspond à une durée fixe.

- Chaque 30 minutes une nouvelle lettre dans une boîte apparaît, si un prix est atteint plusieurs fois une seule boite sera formée. En revanche, si le même prix est atteint lors de la demi-heure supplémentaire, une nouvelle boite avec une nouvelle lettre apparaît sur la droite de la précédente.

Avec ce système, il est donc assez simple pour les traders de reconnaître les prix les plus importants.

Par exemple, un segment vertical assez long témoignera d’une hésitation de la part des investisseurs pour trouver les valeurs idéales d’un produit.

Étudier les indicateurs

Pour connaître les zones de prix les plus parlantes, il suffit d’étudier ces indicateurs :

- La Value area (VA) représente la zone où 70% des échanges se sont passés durant la session.

- La VAL (Value Area Low) et la VAH (Value Area High) représentent quant à elle le niveau le plus bas (c’est-à-dire que le marché est en survente), et le niveau le plus haut (c’est-à-dire quand le marché est en surachat).

- Le POC (Point Of Control) correspond à la ligne la plus longue (celle qui comporte le plus de boites). Autrement dit, le moment où le niveau de prix des cours est passé le plus souvent.

- IB (Initial balance) est généralement représentée par un trait vertical et de couleur. Elle montre le périmètre d’évolution des prix durant les 30 premières minutes.

- Enfin, la FB ( Final Balance) correspond à l’évolution des prix durant la dernière heure. Elle peut parfois jouer le rôle de support et résistance.

Voici un graphique reprenant les explications ci-dessus :

Ce que le market profile saura vous apporter

Pour conclure, utiliser le market profile se révèle être efficace, à condition d’avoir les connaissances de base.

Il vous permettra, au quotidien, un gain de temps et une analyse précieuse !

La publication a un commentaire

Merci pour ces importantes explications.